Investir em títulos públicos é quase que necessário quando pensamos em ativos de renda fixa. Se você vai fazer seu investimento por meio do Banco Inter vai precisar tomar um cuidado no momento de aplicar.

Isso porque o Banco Inter possui duas abas ofertando títulos públicos: a aba “Renda Fixa” e a “Tesouro Direto”. Se você utilizar a aba Renda Fixa para comprar títulos públicos irá ter poucas opções, com vencimentos diferentes dos títulos do do Tesouro Direto e muitas vezes com uma rentabilidade que não condiz com o risco.

Sumário

ToggleO que é o Tesouro Direto?

O Tesouro Direto foi lançado em 2002 com o objetivo de permitir que pessoas físicas adquiram de forma simples títulos públicos federais. Esses títulos, emitidos pelo Tesouro Nacional, representam uma promessa de pagamento futuro e são adquiridos pelos investidores em troca de uma rentabilidade que varia de acordo com o título escolhido.

Ao investir no Tesouro Direto, o comprador desses títulos está, na prática, emprestando dinheiro para o governo. Esses títulos são amplamente utilizados na composição de carteiras de investimentos, inclusive na formação de reservas de emergência, que são uma das primeiras medidas a serem tomadas pelos investidores.

Mas por que isso acontece?

O Banco Inter compra títulos públicos do Tesouro Nacional e revende para os seu clientes com prazos e taxas diversas. É uma forma de rentabilizar utilizando títulos públicos.

Se eu comprar na aba “Tesouro Direto” tem diferença?

Não tem diferença de rentabilidade e prazos quando compramos pela aba “Tesouro Direto” do Banco Inter. Então, tanto faz comprar pela plataforma do governo federal que é o próprio Tesouro Direto ou pelo aplicativo do banco.

Isso se deve porque o banco não cobra nenhuma taxa para aplicação em títulos públicos.

Leia mais: acesse um guia completo de como investir no Tesouro Direto. Saiba AQUI.

Mas vale a pena comprar os títulos públicos da aba “Renda Fixa”?

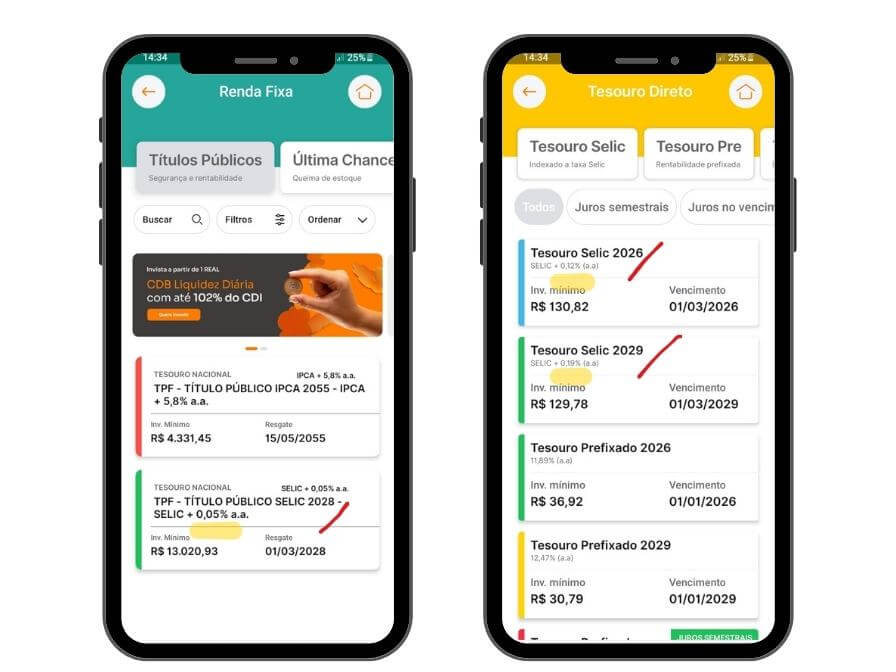

Vamos pegar os títulos disponíveis no Tesouro Direto e fazer uma comparação com os que existem no momento dessa publicação.

Comparando as duas abas “Renda Fixa” e “Tesouro Direto” não consegui ver nenhuma vantagem ao comprar pela aba “Renda Fixa”. Seguem duas razões para não aplicar, pegando o Tesouro Selic como exemplo:

- Na aba “Renda Fixa” temos um prazo que fica entre o Tesouro Selic 2026 e 2029 e seu rendimento é menor do que ambos. Assim, o Tesouro do “Renda Fixa” está vencendo em 2028 com Selic+0,05% a.a e os Tesouro Selic 2026 e 2029 estão com rentabilidade de Selic+0,12% a.a. e Selic+0,19% a.a., respectivamente;

No geral, quando maior o prazo, maior tem que ser a rentabilidade, porque há um risco maior de não recebimento. Assim, um título de 2026 deve ter uma taxa menor do que um de 2045, porque em 2045 a incerteza do que vai acontecer daqui para lá é gigante.

- O investimento mínimo é muito maior na aba “Renda Fixa”. Para fazer o aporte mínimo no Tesouro Selic é preciso de mais de R$ 13 mil, enquanto no Tesouro Direto, os valores são de R$ 130 reais.