Investir por meio da plataforma do Tesouro Direto é simples e seguro. Entenda como comprar, quando comprar e qual o melhor título para você.

Sumário

ToggleO que é o Tesouro Direto?

O Tesouro Direto é uma plataforma que foi criada no ano de 2002 para que pessoas físicas pudessem comprar, de forma simples, títulos públicos federais. Os títulos públicos são “papéis”, entre aspas porque tudo hoje acontece digitalmente, emitidos pelo Tesouro Nacional com uma promessa de pagamento futura.

Então, o investidor compra esses papéis que representam uma dívida e recebe uma rentabilidade que varia de acordo com o título público escolhido.

Na prática, quem investe por meio da plataforma do Tesouro Direto está emprestando seu dinheiro para o governo.

Esses títulos de dívida são amplamente utilizados na composição de uma carteira de investimentos, incluindo também a formação da reserva de emergência, um dos primeiros passos a serem dados pelos investidores.

Quanto rende investir no Tesouro Direto?

Investir no Tesouro Direto implica em escolher entre os títulos públicos disponíveis e seus respectivos vencimentos. Cada um tem uma forma de rentabilizar seu dinheiro e a depender de como vão estar as condições do mercado, isso faz diferença.

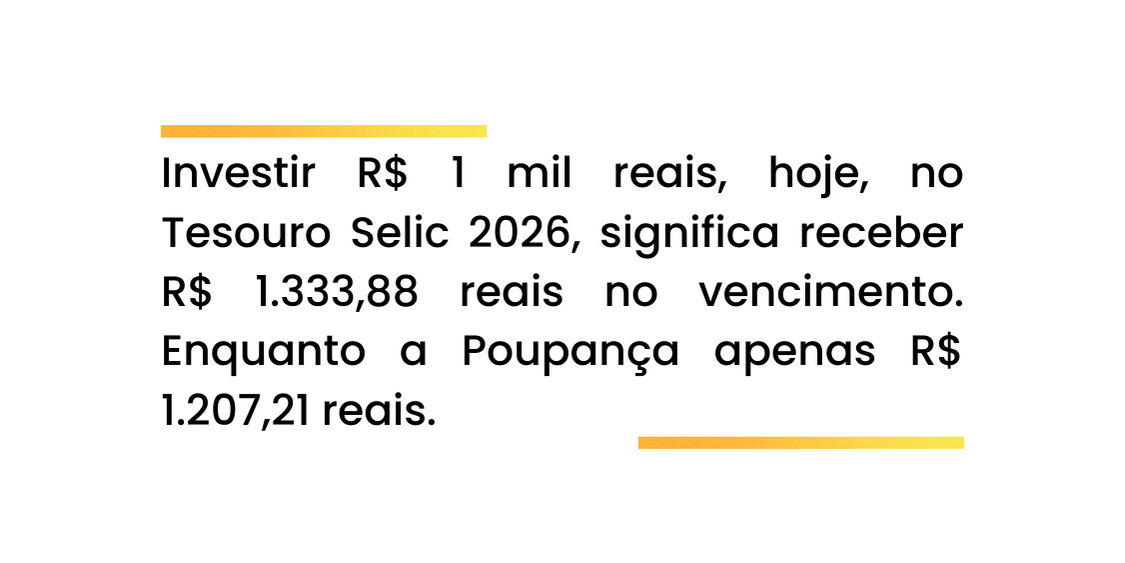

Vamos pegar como exemplo o título de menor risco do Tesouro Nacional, o Tesouro Selic. Se você está investindo seu dinheiro na Poupança, essa é uma ótima alternativa, pois, vai rentabilizar mais seu dinheiro sem perder a praticidade e segurança que o título público traz consigo.

Esses valores são apenas uma simulação, mantidas as condições atuais de juros, faça sua própria simulação no próprio site do Tesouro Direto, clicando aqui.

Importante mencionar que a taxa de juros está sempre sendo monitorada pelo Banco Central, o órgão tem total influência no seu direcionamento.

Os membros do COPOM (Comitê de Política Monetária), do Banco Central, se reúnem 8 vezes por ano para definir o destino da Selic Meta, que é muito próxima a taxa de juros que rentabiliza o Tesouro Selic, a Selic Over.

Se o COPOM decidir que vai reduzir a taxa Selic Meta, no dia seguinte a taxa Selic Over se adequa a essa redução, e a partir de então esse juro menor vai ser diariamente adicionado ao valor investido.

Como investir no Tesouro Direto?

Hoje investir no Tesouro Direto vem se tornando uma tarefa cada vez mais simples, basta o seu CPF (Cadastro de Pessoas Físicas) e um cadastro em uma instituição financeira habilitada. Atualmente, é possível investir por meio de dois fluxos, ficando a critério do investidor qual caminho a seguir.

Fluxo Tradicional

1. Escolha a instituição financeira

Se você quer fazer seu investimento na plataforma do Tesouro Direto existem dois pontos importantes para escolher sua instituição financeira: primeiro a isenção de taxa de administração, hoje poucos bancos e corretoras cobram para administrar investimentos no Tesouro Direto.

Segundo se a instituição financeira de sua escolha é um agente integrado. O fato de ser um agente integrado quer dizer que você consegue fazer a aplicação pelo próprio aplicativo ou site da instituição financeira.

Veja aqui no site do próprio Tesouro Direto se a instituição financeira que pretende escolher atende a esses dois critérios.

Há tempo atrás era preferível que você abrisse uma conta numa corretora ou banco digital para investir no Tesouro Direto, mas depois da ampla isenção de taxas de administração capitaneada por esses agentes financeiros para atrair novos investidores, os bancos tradicionais não resistiram e muitos resolveram isentar a taxa de administração.

2. Abra a conta corrente

Aqui você vai ter que enfrentar o processo de abertura de conta corrente tradicional, a não ser que sua escolha foi uma corretora ou banco digital, o que facilita esse processo, já que não precisa ir até uma estrutura física.

Alguns bancos tradicionais já permitem abrir conta de forma digital. Se você tem um banco de sua preferência consulte as condições de abertura de conta corrente e a posterior habilitação para investimentos.

Se você já possui uma conta corrente e seu banco oferece taxa zero no Tesouro Direto, basta seguir os passos e tentar realizar o investimento.

3. Faça o Pix

Você vai precisar transferir fundos para a conta criada. Hoje tudo foi simplificado por conta do Pix, então se você optou por abrir uma nova conta em um banco ou corretora basta fazer um Pix para deixar valores disponíveis para o investimento, assim você não tem mais o custo de transferência.

Há algumas instituições que separam os aplicativos de conta corrente dos aplicativos de conta de investimento, então pode ser que depois de transferir esses valores exista ainda mais um passo dentro da própria instituição financeira para colocar os valores na conta investimento.

4. Escolha o título público

A forma mais prática para de escolher seu título é acessando o menu de Renda Fixa na parte de investimentos da sua instituição financeira e buscar pelo título público. Se você não faz ideia de qual comprar, basta acessar o simulador do Tesouro Direto e com algumas perguntas você já terá um norte para fazer seu investimento.

Depois de escolhido o título público e tendo fundos em sua conta é só concluir o processo. O título vai ficar disponível para visualização na sua instituição financeira em até um dia útil.

Fluxo Simplificado (lançado em 2023)

O ano de 2023 vem trazendo algumas modificações para investir no Tesouro Direto. Além do lançamento do Renda+, o fluxo de aplicação também foi melhorado ou pelo menos agilizado.

Agora não é mais necessário esperar mais do que cinco minutos e toda a operação ocorre dentro de uma única plataforma, a do Tesouro Direto. Não necessitando de cadastro prévio na B3 ou na instituição financeira.

1. Acesse o Portal do Investidor

No Portal do Investidor, basta fazer o login por meio do Gov.br. Depois, escolha dentre as 3 opções, a que mais se enquadra na sua situação atual. Se ainda não for investidor selecione a opção “Ainda não invisto” e confirme para a integração entre o Gov.br e o Portal do Investidor.

Verifique se as informações de cadastro estão corretas e se for necessário ajuste. Essas informações são puxadas do Gov.br, então pode ser que algum dado esteja desatualizado.

2. Escolha a instituição financeira

Há duas instituições financeiras pioneiras no programa, o Banco Inter e a corretora Órama. Escolha uma delas e a conta será aberta com seus dados do Gov.br. importante mencionar que as duas instituições não cobram taxa de administração para investimentos no Tesouro Direto.

3. Faça o Pix

Depois de do processo validado, já é possível fazer seu primeiro aporte com os métodos de pagamentos disponíveis: até então o Pix. Será utilizada uma plataforma de pagamento integrada ao próprio Tesouro para que o código Pix seja gerado. Então, é só fazer a transferência e aguardar. Tudo é quase que instantâneo.

4. Escolha o título público

Diferente do processo tradicional tudo é feito dentro do Portal do Investidor, sem a necessidade de ir ao site ou app da instituição financeira. O título investido vai ficar disponível para visualização em até um dia útil.

Como funciona o Tesouro Direto?

Os papéis negociados no Tesouro Direto tem uma dinâmica muito parecida com os demais produtos de Renda Fixa. Listamos seis pontos cruciais que impactam o investimento em títulos públicos federais.

1. Custos

Existes duas taxas que estão presentes ao investir no Tesouro Direto: a taxa de custódia e a taxa de administração. A taxa de custódia é cobrada pela B3 (Brasil, Bolsa e Balcão) para arcar com os custos de manter toda a estrutura de negociação e fazer a guarda do título público.

Já a taxa de administração é um percentual cobrado pelas distribuidoras dos títulos públicos sobre o valor investido. Os bancos e corretoras digitais vem isentando a cobrança e por conta disso muitos bancos tradicionais, os famosos “bancões”, vêm acompanhando esse movimento de taxa zero.

Uma novidade positiva ficou por conta da taxa de custódia, foi anunciada a sua redução para 0,20% sobre valor investido ao ano.

A cobrança é feita semestralmente nos meses de janeiro e julho, ou seja, num investimento de R$ 1.000,00 reais a taxa cobrada por ano será de R$ 2,00 reais, sendo R$ 1,00 real em janeiro e R$ 1,00 real em julho. Um mês antes o Tesouro Direto envia um e-mail lembrando o investidor de deixar dinheiro na conta para que seja efetivada a cobrança.

2. Tributação

Os títulos do governo federal são um investimento de Renda Fixa e por isso eles são tributados de maneira regressiva quanto ao Imposto de Renda (IR), ou seja, quanto mais tempo você deixar o dinheiro investido, menor será a sua alíquota. Assim, um investimento que tem mais de 720 (mais de 2 anos), a alíquota é de 15%.

Caso o período do investimento dure entre 361 e 720 dias (mais de 1 ano e menos de 2 anos) a alíquota é de 17,5%; entre 181 e 360 dias (mais de 6 meses até 1 ano), 20% e se for menos de 180 dias a alíquota será de 22,5%. Os percentuais incidem apenas se houver rendimento positivo, poupando o capital investido.

Ainda há a cobrança do Imposto sobre Operações Financeiras (IOF) também sobre o rendimento, se o resgate do investimento for efetuado antes de 30 dias da aplicação. Depois desse prazo não há cobrança do IOF.

Primeiro é realizada a cobrança do IOF e depois é descontado o IR. O investidor não precisa se preocupar com a rentenção desses impostos, pois tudo é feito na fonte, ou seja, o banco ou corretora já realiza esse processo para você.

3. Liquidez

A liquidez é a capacidade converter seu investimento em dinheiro, quando um investimento tem liquidez diária, por exemplo, quer dizer que você consegue convertê-lo em dinheiro todos os dias.

Para os resgates realizados em dias úteis até às 13h, os investimentos no Tesouro Direto, caem na conta no mesmo dia (D+0). Se for efetuado o resgate após esse horário, cai no dia útil seguinte (D+1).

Outro ponto importante sobre liquidez é que independente do título, nós podemos sacar em qualquer momento. Não há uma trava de data. Evidente que no momento do resgate estaremos sujeitos as condições do mercado que podem ser positivas ou não.

Isso não ocorre com títulos privados, a exemplo do CDB (Certificado de Depósitos Bancário), uma vez comprado um título sem liquidez diária é obrigatório levar até o vencimento.

Com raras exceções, em algumas instituições financeiras, é permitida a venda antecipada, mas com cobrança de um “pedágio”.

4. Rentabilidade

Quanto maior o prazo do título público, maior a sua rentabilidade. Isso ocorre porque com vencimentos mais longos os títulos carregam mais risco devido a incerteza dos cenários futuros.

Para que a rentabilidade contratada no momento da aplicação seja respeitada é necessário levar o título comprado até sua data de vencimento.

Quando título vence, há um resgate automático e o valor investido cai na conta da sua instituição financeira, já descontados os impostos.

5. Diversidade

Existem três tipos de rentabilidade na Renda Fixa e por consequência no Tesouro Direto, são elas: prefixada, pós-fixada e híbrida. Isso faz com que os títulos públicos tenham uma variação muito boa, o que atende muitas necessidades de investimento.

Na rentabilidade prefixada, já sabemos quanto iremos receber no futuro no momento da aplicação, a taxa está expressa desde o início. Se o investimento te diz que a rentabilidade é de 10% ao ano, ele é prefixado, pois, já tem seu rendimento definido na aplicação.

Diferentemente da rentabilidade pós-fixada, não sabemos quanto vamos receber, mas existem referências. É o caso do Tesouro Selic que acompanha a Taxa Selic, ou seja, ela depende do conhecimento dessa informação que acontece ao longo do período investido.

Por fim, o híbrido que aglutina as duas modalidades anteriores, parte prefixada e parte pós-fixada, que é o caso do Tesouro IPCA+ e Renda+. Aqui você recebe uma taxa de juros pós-fixada (IPCA, pois não sabemos quanto vai ser ao longo do período investido) mais uma taxa de juros prefixada definida pelo governo no momento da aplicação.

6. Aplicação Programada

A aplicação programada é uma opção ao investidor e não uma obrigação. Dessa forma, é possível investir em cada título público eventualmente, uma única vez ou até mesmo programar aplicações mensais.

É preciso saber se sua instituição financeira oferece a aplicação programada para optar pelo serviço. Por meio do site do Tesouro Direto é possível fazer essa consulta.

Optando pela programação de aplicação, é mais acertado utilizar esse serviço para o Tesouro Selic, pois é o título público menos arriscado. Para os demais títulos, é melhor avaliar o momento mais adequado de investimento.

Qual o melhor título do Tesouro Direto?

Não existe melhor título público, mas sim o mais adequado para cada situação precisamos entender a dinâmica de funcionamento cada título e seus riscos.

Antes disso, vamos dar um passo atrás para que possamos identificar com mais rapidez cada papel ao investir no Tesouro Direto.

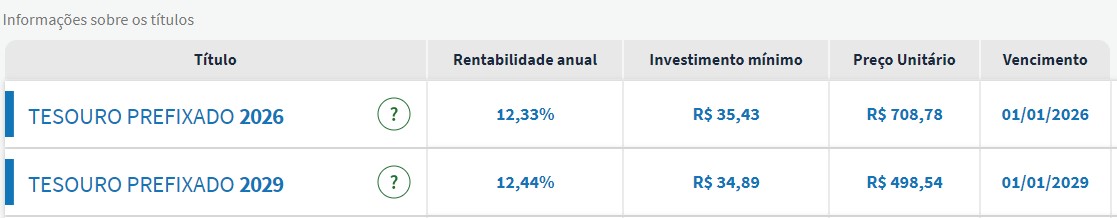

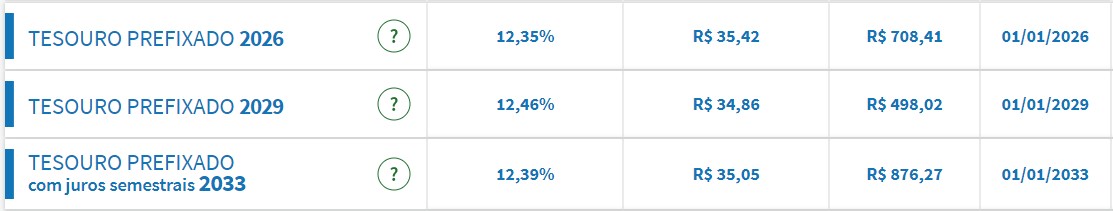

São 5 campos quem precisamos entender que ficam visíveis na aba Preços e Taxas do Tesouro Direto: Título, Rentabilidade Anual, Investimento Mínimo, Preço Unitário e Vencimento.

O Título tem a descrição da aplicação mais o ano de vencimento, além disso ele informa se tem juros semestrais, só escolha a opção juros semestrais se estiver na fase de receber a renda e não de acumular patrimômio.

A Rentabilidade Anual é o percentual aplicado sobre o valor investido no período de um ano. Os juros são compostos, então isso quer dizer que no ano seguinte a aplicação o percentual dos juros incidem não sobre o valor aplicado apenas, mas sobre ele e a rentabilidade ocorrida no ano anterior.

A única rentabilidade que você tem certeza do valor que vai receber no futuro é a do título prefixado, porque as demais dependem de um componente pós-fixado que só conhecemos no final de cada ano. Importante dizer essa rentabilidade que aparece na plataforma do Tesouro Direto é nominal, ou seja, não está considerada a inflação.

O Investimento Mínimo, como próprio nome já diz, é o menor valor que pode ser aplicado em cada título público. O percentual de 1% do preço unitário é o valor mínimo de aplicação.

O Preço Unitário é o valor do título equivalente a uma unidade.

O Vencimento é a data exata que o valor investido retorna com os juros compostos, descontado o Imposto de Renda, ele vai direto para a sua conta.

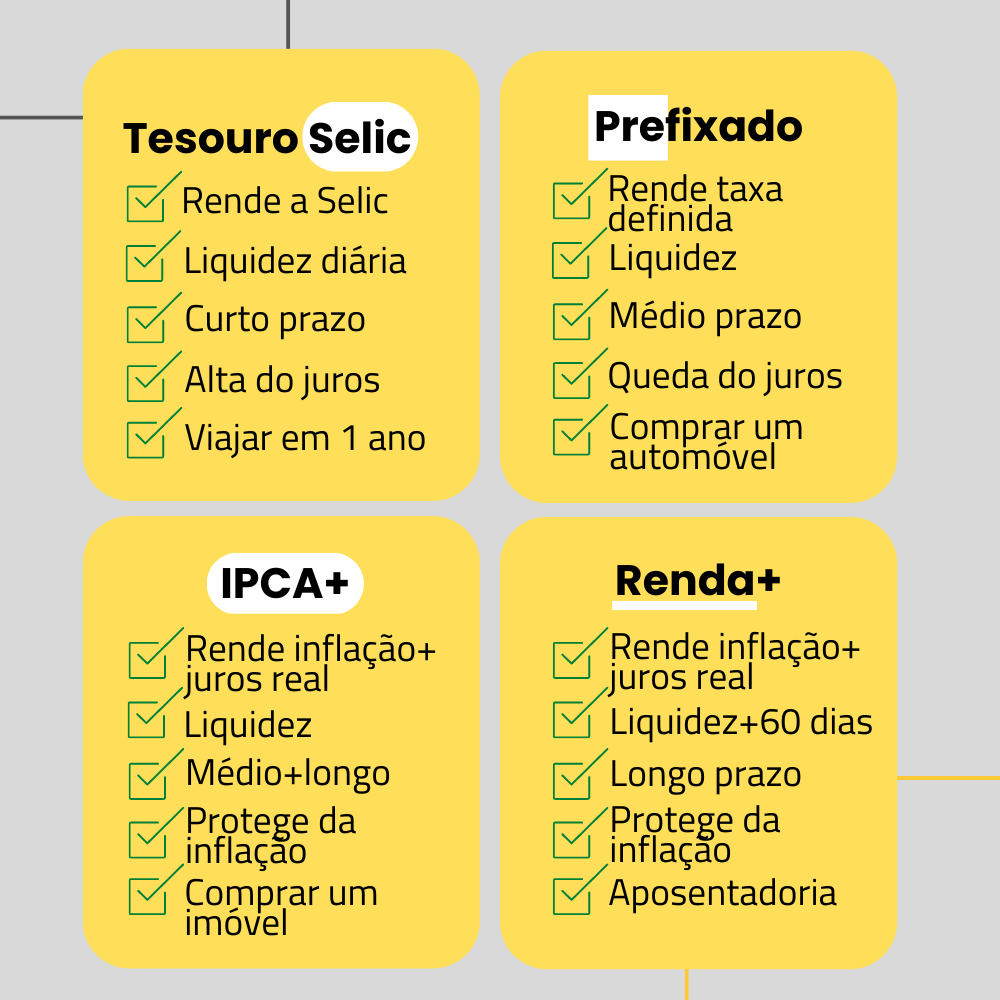

Vamos agora falar sobre cada título público e a dinâmica de cada papel. Esse passo é importante, pois nos ajuda a enquadrar o título público à necessidade do investidor.

Tesouro Prefixado

O Tesouro prefixado é o único título que conseguimos prever quanto iremos receber no futuro. Importante lembrar que a rentabilidade contratada é entregue apenas no vencimento do título e caso seja necessário a venda antecipada vai depender das condições do mercado podendo haver lucro ou prejuízo. Então, para começo de conversa sempre compre pensando em levar até a data de vencimento.

Tudo vai girar em torno da expectativa futura de juros, ou seja, uma previsão, de como o mercado vai precificar o título público. Isso depende da influência de fatores dentro e fora do país como gastos do governo, investimentos, estabilidade política, guerras, dentre outros.

Se acaso fosse feito um investimento hoje no Tesouro Prefixado para 2029 que está pagando 12,46% e as taxas de juros subirem você vai além de perder a oportunidade de investir com taxas maiores, vai amargar um prejuízo.

Mas apenas se precisar vender o título antes do prazo, mantendo até o vencimento nada muda, rendimento no bolso!

Em um cenário contrário de queda de juros, você terá lucro na venda antecipada. Chamamos essa precificação no resgate antecipado de marcação a mercado.

Dê preferência a momentos de baixa na curva de juros e de pouca instabilidade política. Em momentos de incerteza os juros tendem a subir um comprar um título público que tem uma taxa fixa pode ser um mal negócio.

Use esse título para a compra de um automóvel ou uma reforma na sua casa, por exemplo, já que exigem um planejamento de médio prazo, algo em torno de 3 a 5 anos.

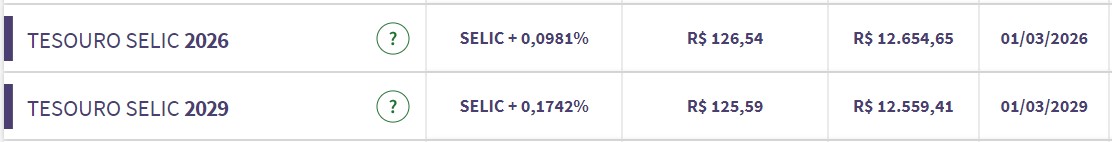

Tesouro Selic

O Tesouro Selic é um dos títulos menos arriscados do Tesouro Nacional oferecidos pela plataforma do Tesouro Direto. Isso se deve porque você não precisa necessariamente levar até o vencimento, pois pela natureza do título, ele tem liquidez diária e não tem marcação a mercado.

A rentabilidade do Tesouro Selic é adicionada ao valor investido diariamente de forma positiva, conforme a Taxa Selic e recebido de forma cumulada no momento do resgate.

Por falar em rentabilidade, esse título público tem uma composição de dois fatores: um é a taxa Selic + um juro muito pequeno, hoje 0,0981% para o vencimento em 2026.

Há uma dúvida comum em relação a qual Tesouro Selic escolher, porque existem dois títulos com vencimentos diferentes. Um mais curto e outro com um prazo mais alongado.

O que tem um prazo menor em regra geral tem a parte fixa menor por conta do risco. Essa parte fixa é muito pequena e não tem um impacto considerável no rendimento.

Sendo bem prático não faz tanta diferença escolher entre um e outro, claro que financeiramente falando o título mais longo tende a dar maior retorno, mas nesse caso em específico a diferença é muito pequena.

Se você quer uma distinção, compre o título que tem o prazo mais alinhado com os seus objetivos, o mais curto pode ser utilizado um evento para meses seguintes e o mais longo quando não há uma necessidade iminente de resgate, mas apenas a sua possibilidade, a exemplo da reserva de emergência.

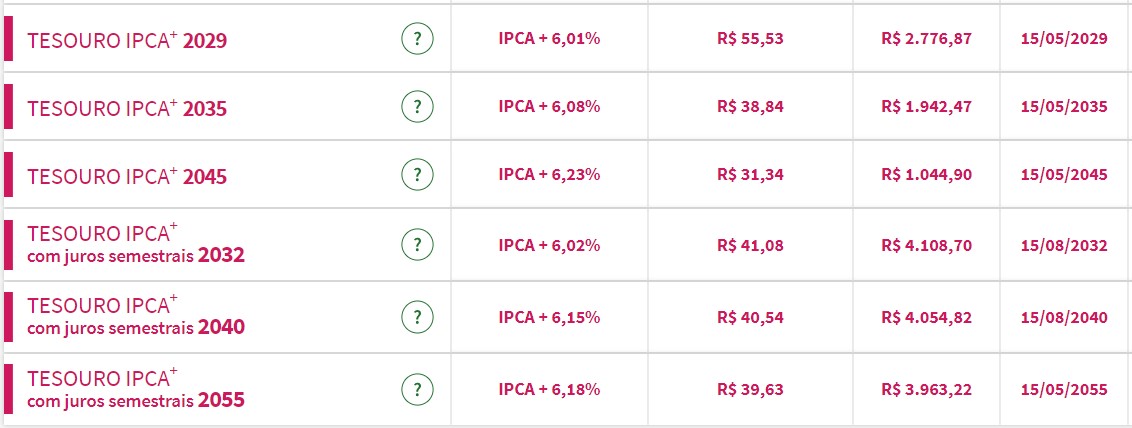

Tesouro IPCA+

O título Tesouro IPCA+ é ideal para quem quer se proteger da inflação. Isso porque esse título paga o IPCA (Índice de Preços ao Consumidor Amplo), o índice usado para representar a nossa inflação, mais um juro definido no momento da compra do título.

Isso quer dizer que se investir no título Tesouro IPCA+ 2029 que está pagando hoje IPCA + 6,01% a rentabilidade é o retorno da inflação anual, que depende de quanto vai ser o IPCA do ano corrente, mais 6,01% de juros, ou seja, você tem um ganho real (acima da inflação) de 6,01%.

Para se ter um parâmetro, em 2022 o IPCA foi de 5,79% e em 2021 foi de 10,06%, ou seja, é uma boa proteção para um país como o nosso que tem uma inflação elevada.

Não custa nada lembrar que essa rentabilidade anual será paga por completo no vencimento do título.

Use esse título para objetivos de médio e longo prazos. Uma compra de uma casa própria ou aposentadoria são bons exemplos de utilização do papel, já que são realizações de médio ou longo prazos.

Renda+ (Novidade 2023)

O Renda+ mais é o filho caçula do Tesouro Nacional e começa a ser ofertado no final de janeiro. Ele tem uma dinâmica um pouco diferente dos demais títulos públicos mencionados, principalmente pela forma de recebimento do valor investido.

Diferente das outras aplicações, o Renda+ não paga o valor total no seu vencimento, a ideia é que o pagamento seja uma renda mensal. Assim, o investidor ao fazer o aporte escolhe a data de recebimento, atualmente são oito: 2030, 2035, 2040, 2045, 2050, 2055, 2060 e 2065, a partir dessa os valores começam a ser pagos.

A rentabilidade é definida momento da compra do título com uma remuneração igual ao Tesouro IPCA+, ou seja, uma parte pós-fixada e uma parte prefixada. Assim, as aplicações são feitas ao longo dos anos e no momento escolhido a renda passa a ser paga com inflação mais um juro real por um período de 240 meses ou 20 anos.

Você pode fazer uma simulação a apartir do dia 30 de janeiro no site do Tesouro Direto para saber qual valor aportar mensalmente no Renda+ para chegar no seu objetivo de renda futura.

Uma boa vantagem que o Renda+ traz é a isenção de custódia se você levar o título até o vencimento. Isso vai trazer uma economia muito boa e vai impactar positivamente o recebimento da renda.

Entretando, se houver resgate antecipado a taxa de custódia pode ser mais que o dobro do cobrado dos demais títulos públicos. O objetivo aqui é desestimular o resgate antecipado.

Parecida com uma previdência privada, o Renda+ não tem os benefícios de uma previdência. O Imposto de Renda do investimento é o mesmo de uma Renda Fixa, o valor investido integra o inventário e você não pode utilizar o Renda+ para reduzir seu Imposto de Renda Pessoa Física (IRPF).

Como escolher o título mais adequado?

Aqui estão três pontos a observar para encontrar o título mais adequado ao investir no Tesouro Direto?

-

Seu objetivo;

-

A data de concretização;

-

Como está o cenário do nosso país e até no mundo.

Vamos pensar planejar uma viagem para 2026. Você pode utilizar Tesouro Prefixado para uma data de vencimento próxima, se você achar que o cenário local e global é favorável para a queda de juros é uma opção interessante. Porque os juros tendem a cair e você travou a sua rentabilidade.

Agora, se o momento é de incertezas políticas ou de um governo que não tem muita responsabilidade fiscal, talvez seja melhor se proteger da inflação com um IPCA+ e garantir uma rentabilidade real nesse período.

Se você tem um plano de uma viagem curta de um 1 ano, por exemplo, o mais indicado é o Tesouro Selic.

Nada impede que você faça uma junção dos investimentos, isso é minimizar riscos.

A verdade é que não existe um título público melhor que outro, o que existem são títulos específicos para objetivos e situações de mercado.

Cabe avaliarmos em cada caso o que se encaixa melhor. Então, é entender como cada título funciona, como está a situação do país hoje e comprar conforme o prazo desejado.

Investir no Tesouro Selic ou um CDB de liquidez diária?

Uma das primeiras opções para sair da Poupança é investir no Tesouro Selic ou um CDB (Certificado de Depósito Bancário) com liquidez diária, ambos cumprem bem o papel para uma reserva de emergência ou investimentos de curto prazo.

Para bancos tradicionais como Bradesco, Itaú, Santander ou Banco do Brasil um CDB com 100% do CDI (Certificado de Depósito Interbancário) e liquidez diária já é considerada uma remuneração adequada.

Se você está procurando maiores rentabilidades no CDB, é preciso estar ciente que há um risco associado a isso.

Assim, é importante buscar informações sobre as instituições que emitem esses título privados, quanto maior o risco de não pagamento, geralmente há uma remuneração maior a ser paga ao investidor ou pelo menos deveria ser assim.

Investir nos títulos do Tesouro Direto podem dar prejuízo?

Sim, podem dar prejuízo. Mas só se você realizar o resgate antes do vencimento. O título público menos arriscado do Tesouro Nacional, como já abordamos, é o Tesouro Selic. É muito raro ter algum prejuízo financeiro.

Isso não quer dizer que ele não sofra variações negativas.

Em 2020, a demanda por títulos do Tesouro Selic foi tão exagerada, por conta da busca por segurança, que houve um leve e momentâneo prejuízo. Isso aconteceu porque esse título público tem uma parte pequena de juros fixa, hoje para 2026 é Selic + 0,0981% e a formação dessa pequena parte é um jogo entre oferta e demanda.

Assim, numa eventual procura exagerada, essa parte tende a ficar negativa, porque é como se o governo tentasse desestimular a compra do título. Assim, esse efeito negativo pode cobrir os juros diário da Selic.

De outra forma, quando o Governo Federal quer estimular a compra desse título aumenta essa taxa para que haja um estímulo a novas aquisições do papel.

Vantagens de investir no Tesouro Direto

1. Baixo investimento

É uma ótima oportunidade de entrada os novos investidores. O valor mínimo representa 1% do valor unitário de cada título. Isso quer dizer que podemos comprar títulos públicos a partir de um pouco mais de R$ 30,00 reais. Hoje, no site do Tesouro Direto, é possível comprar o Tesouro Prefixado para 2033 por R$ 35,05.

2. Liquidez

Uma das maiores vantagens do Tesouro Direto é a liquidez. Além da liquidez diária que é comum ao Tesouro Selic, todos os demais títulos podem ser vendidos a qualquer momento.

Para esses últimos, o momento da venda é aplicada a marcação a mercado, ou seja, sujeito as condições praticada no dia do resgate. Isso pode ocasionar um lucro ou também um prejuízo.

No caso de CDB (Certificado de Depósito Interbancário) de prazo determinado, a sua venda antecipada não é possível ou ofertada por poucas instituições, ainda assim é cobrada uma taxa adicional como forma de penalização.

3. Baixo custo

Os custos de administração e custódia são os únicos que existem para os investir nos títulos públicos do Tesouro Nacional o que torna essa alternativa bastente econômica na hora de investir.

Principalmente se levarmos em consideração que muitas instituições financeiras não cobram mais taxa de administração para investir em título do Tesouro Direto.

Muitas delas não tem interesse em ofertar esse produto para o cliente. Então, usam esse serviço atualmente como porta de entrada para outros produtos mais rentáveis.

É Seguro investir no Tesouro Direto?

O títulos públicos do Tesouro Nacional são os investimentos mais seguros do país, mas isso não quer dizer que não tenha risco. Todo investimento tem risco até mesmo a Poupança tem o seu risco.

Entretanto, o risco dos títulos do Tesouro é conhecido como risco soberano, pois está associado ao risco do país.

Embora não conte com o FGC (Fundo Garantidor de Crédito) comum a muitos investimentos de renda fixa, se governo chegar próximo de não pagar por seus títulos, é muito provável que a situação do país esteja caótica e os títulos privados estejam na mesma ou pior situação.

Além disso, o Estado possui mais alternativas para quitar suas dívidas incluindo meios internacionais.

Devo sair da Poupança e investir no Tesouro Selic cobrando IR?

A Poupança é um dos investimentos mais tradicionais do Brasil, sempre lembrada por ser um investimento seguro e de fácil entendimento. Com isenção sobre os rendimentos e possibilidade de saque diário, o maior trunfo da poupança é ser conhecido por muitos brasileiros, o que torna tal investimento um movimento natural dos poupadores.

Contudo, é importante conhecermos os dois lados da moeda, e também o porquê da tão conhecida poupança ser tão prejudicial aos investidores.

Primeiro, sua rentabilidade depende da Taxa Selic. Se ela estiver maior que 8,5% (se você está lendo esse artigo em 2023 ela está) é 0,5%+TR ao mês (ou 6,17% ao ano + TR), caso seja inferior a 8,5% será de 70% da Taxa SELIC+TR. No ano de 2022 a Poupança teve rendimento de 7,90%.

Segundo, apesar de você conseguir sacar todo dia, caso faça uma retirada antes do valor investido completar 30 dias, a famosa data de aniversário, você não vai receber nada de rentabilidade. Além disso, a remuneração é sobre o menor saldo do período. Se você investir R$ 1000,00 reais no dia 01 e por algum motivo sacar R$ 900,00 reais um dia antes de completar a data de aniversário, seu rendimento será apenas sobre os R$ 100,00 reais.

Terceiro, a Poupança é um investimento que luta muito para superar a inflação no nosso país. São poucos os períodos que a ela consegue fazer essa superação e quando faz é uma diferença pequena. Coincidência ou não no ano de 2022 a Poupança superou a inflação em 2%, mas a última vez que isso aconteceu foi em 2018, superando em apenas 0,85%.

Se fosse realizado uma aplicação no Tesouro Selic 2025, seria possível obter a rentabilidade bruta de 12,76%, ainda é preciso descontar o Imposto de Renda, mas de toda forma superaria a Poupança.

Por que a taxa de juros cai e o preço do título público sobe?

Diferentemente do que a maioria das pessoas pesam, a Renda Fixa não é fixa e isso não é diferente ao investir no Tesouro Direto. Há variações todos os dias e isso é representado no preço unitário do título e na sua rentabilidade anual.

Quando os juros caem o preço do título sobe e quando os juros sobem o preço dele cai. Isso acontece por conta da dinâmica de precificação do título. Vamos pegar um exemplo, o título prefixado. Ele vale no futuro sempre o valor de R$ 1.000,00 reais e o seu valor unitário hoje e a rentabilidade anual variam de acordo com a taxa de juros do momento para que esse valor futuro seja refletido.

Vamos pegar o Tesouro Prefixado 2029 como exemplo. Lá em 2029 ele deve valer R$ 1000,00 reais, hoje consultando o site do TD o seu preço unitário é R$ 487,96 e sua rentabilidade anual atual é de 12,82%. Isso quer dizer que se eu pegar seu valor unitário e aplicar uma taxa de 12,82% todos os anos até chegar em 2029 teremos os R$ 1000,00 reais.

Assim, quando a taxa de juros sobe o valor unitário do título tem que diminuir para que, quando a rentabilidade for aplicada, continue dando os mesmos R$ 1000,00 reais lá no futuro, no caso em 2029. Se a taxa de juros diminuir, então o preço unitário vai aumentar e a rentabilidade diminuir para que se chegue aos mesmos R$ 1000,00 reais.

Investi num título do Tesouro Direto com uma taxa ruim devo vender?

Durante o processo de investimento nos títulos do Tesouro Direto haverá muitos aportes e isso fazer com que você tenha várias rentabilidades, umas muito boas e outras nem tanto.

Pode ser que você hoje tenha comprado um título que julga a melhor rentabilidade da sua carteira e daqui a 3 meses aquela rentabilidade já não é tão atrativa, porque as condições atuais já são outras.

O cenário ideal é se fazer um preço médio das compras realizadas e pensar com cautela a venda, sempre entendendo como a conjuntura do nosso país e mundo afetam as taxas de juros e consequentemente os preços e rentabilidades dos títulos.

A venda é mais benéfica quando se realiza um bom lucro de marcação a mercado, mas ainda assim tem muito a se discutir aqui. Se você é iniciante, deixe esse tema para um pouco mais tarde.

O que acontece quando chega o prazo final do título?

Chegam novos títulos públicos para substituir os mais antigos. Na prática, não existe um período específico para o Tesouro Nacional decidir colocar os títulos novos no mercado.

Em 2022, as mudanças ocorreram na terceira semana de fevereiro. Assim, logo no início do ano os investidores tiveram acesso aos títulos do Tesouro com novos prazos para compor sua carteira de investimentos.

Nos novos lançamentos, os prazos dos títulos lançados se tornam mais longos em relação às aplicações que estavam anteriormente na plataforma. Mas essa não é a única mudança que ocorre. Como os prazos aumentam é natural que as taxas também sejam alteradas já que quanto maior o prazo, maior é o risco e quanto maior o risco o investidor precisa ser melhor remunerado.

Uma curiosidade é que esse ajuste para prazos mais longos também tem uma relação com a tributação relacionada ao investimento de renda fixa.

Como o Imposto de Renda (IR) é cobrado pela tabela regressiva, manter o investimento no Tesouro Direto por mais de 720 dias leva à cobrança da menor alíquota a de de 15%. Por isso, os novos prazos dos títulos públicos tentam dar essa ajudinha aos investidores.

O medo de investir pode te paralisar

Talvez aqui seja o meu maior conselho para você que está inseguro para fazer seu primeiro investimento. APENAS FAÇA! Talvez você leia esse Blog, talvez o blog de algumas corretoras, instituições financeiras ou de algum influencer, mas nada vai ser tão eficiente e libertador do que seu primeiro passo.

Meio desajeitado, por vezes, mas muito bem intencionado e carregado de receios (o que é muito normal).

Sabe aquele valor mínimo que falamos lá em cima? Pronto, pega esse valor e investe no Tesouro Direto, especificamente no Tesouro Selic. Vai lá! Sente como é aplicar sua primeira economia fora de uma poupança. É muito mais do que investimento é vencer o medo do desconhecido.

Se você conseguir dar esse primeiro passo, vai ver como as coisas acontecem na prática e vai ganhar confiança. Você pode investir e semana que vem sacar e ver o que aconteceu ou esperar mais. deixar lá investido e acompanhar, pode abrir seu app do banco ou corretora todos os dias (parece loucura, mas você vai fazer!) e notar que tá tudo bem e vai dar certo.

Pode fazer o que quiser, mas dê esse primeiro passo. Talvez nesse dia, você começou uma mudança, uma revolução sua, na sua família e nas próximas gerações.

Esse foi o primeiro post do nosso Blog, espero que tenham curtido. Ainda há muita coisa a fazer, com humildade chegaremos lá.

Obrigado por investir aqui seu maior ativo: o seu tempo.

Contem comigo!

Gustavo Dourado