Se você está em busca de uma vida financeira equilibrada e quer ter o controle total sobre suas finanças, então o planejamento financeiro pessoal é essencial.

Vamos compartilhar estratégias comprovadas que o ajudarão a alcançar estabilidade financeira e prosperidade a longo prazo.

Então, prepare-se para dominar o mundo das finanças pessoais e transformar sua relação com o dinheiro.

Sumário

ToggleA Importância do Planejamento Financeiro Pessoal

O planejamento financeiro pessoal é a base para construir uma vida financeira sólida.

É como um mapa que te guia tanto no dia-a-dia com as contas básicas como na consecução seus objetivos financeiros.

Com um plano bem estruturado, você pode identificar suas metas, avaliar sua situação atual e tomar medidas eficazes para alcançar saúde financeira.

Por isso, é importante ter uma bússola para equacionar suas receitas e despesas com a vida real.

O que um Planejamento Financeiro evita?

O planejamento financeiro é uma ferramenta essencial para evitar uma série de problemas, descontrole e dificuldades relacionadas às finanças pessoais. Vejamos algumas das principais coisas que o planejamento financeiro pode evitar:

- Endividamento excessivo: evita o acúmulo de dívidas desnecessárias e controlar suas despesas de forma eficiente;

- Descontrole dos gastos: você estabelece limites claros para seus gastos e evita impulsos de compra;

- ficar sem rumo: você sabe aonde quer chegar, como e quando.

- Investimentos desconexos: ajuda a definir uma estratégia de investimento adequada, levando em consideração seus objetivos, tolerância ao risco e horizonte de tempo;

- Dificuldades na aposentadoria: estabelece um plano de poupança adequado para garantir uma renda estável, após o término de sua vida profissional.

Ao adotar o planejamento financeiro como parte de sua vida, você pode evitar uma série de problemas e dificuldades financeiras.

Ele oferece uma base sólida para tomar decisões inteligentes com relação ao dinheiro, garantindo uma vida financeira equilibrada e segura.

Como fazer o Planejamento Financeiro

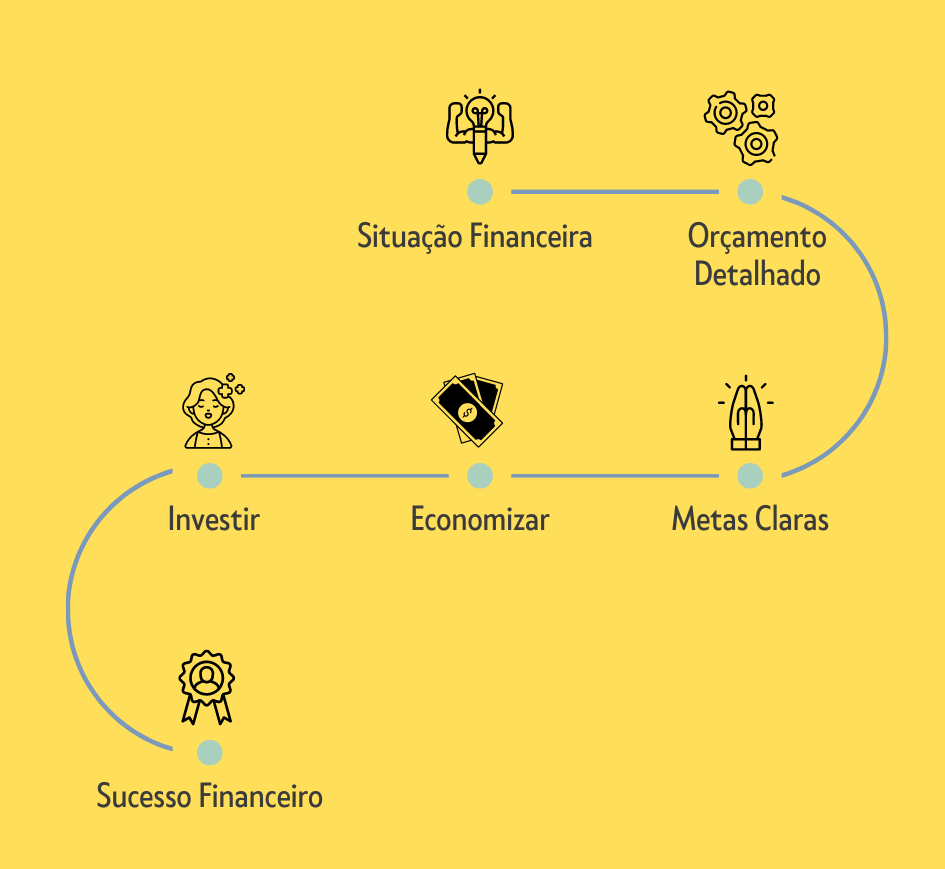

Com esses 5 passos será possível você criar seu próprio planejamento financeiro de forma eficiente e eficaz.

Esses passos podem variar de acordo com o seu planejador financeiro ou site especializado que aborda o tema.

Então, o importante aqui é pegar a essência desses passos e transformar em realidade no dia cotidiano.

Essa é a hora de mudar sua realidade financeira.

Passo Zero do Planejamento Financeiro

Esse aqui é o que eu chamaria de passo número zero.

Porque não adianta chegar colocando tudo numa planilha ou escrevendo tudo se você não tem consciência do que está acontecendo ao seu redor.

Então, antes de avaliar os números é importante avaliar ao menos o ambiente no qual você está inserido.

Por quê?

Porque ele vai te dizer muito sobre sua situação atual.

Dica #01

Veja como seus pais ou responsável cuidam das finanças

Como seus pais são em relação as finanças deles? Descontrolados, controlados, falam sobre dinheiro, sempre faltava dinheiro, tinham dívidas?

A relação de pais e filhos é muito natural e intuitiva e acabamos por repetir os mesmos comportamentos em muitas áreas, inclusive a financeira.

Assim, esses hábitos que foram ensinados, precisam ser reforçados (bons) ou quebrados (maus).

Dica #02

Observe como tudo se inicia

Sabendo que hábitos fazem o nosso comportamento acontecer, precisamos entender o que dá o start neles. Esses são os famosos gatilhos.

O que faz você comprar uma roupa nova?

É necessidade ou é uma mensagem como o nome PROMOÇÃO!

Passar na frente de uma loja no caminho do trabalho, desperta uma tentação de compra?

Construa rotinas para evitar esses gatilhos.

Dica #03

Como está se sentindo?

Isso mesmo, dinheiro também é sentimento.

Por isso, o problema não é apenas estar endividado, mas o como você se sente com isso.

Ansiedade, noites mal dormidas e baixa auto-estima tudo isso vem a reboque da má gestão financeira.

E isso não está restrito aos endividados.

Bateu aquela tristeza e você corre para se recompensar com umas comprinhas no shopping?

Eu sei, você merece.

A forma como gastamos tem muito de como estamos nos sentindo no momento.

Como melhorar isso?

Incluindo novos novos hábitos, porque eles aos poucos moldam comportamentos.

Colocando às claras sua vida financeira.

Dica #04

Não é só sobre finanças, é para tudo na vida

Acredito que é senso comum que para emagrecer precisamos gastar mais calorias do que ingerir.

É uma fórmula básica e difundida, mas que é difícil ser implementada na prática.

Por quê?

Porque também envolve hábitos e sentimentos.

Suas finanças vão no mesmo caminho.

Eu sei que você já sabe que tem que gastar menos do que recebe para ser saudável financeiramente.

Mas o caminho não é uma linha reta (tem altos e baixos) e vai precisar de esforço, de hábitos e entender sentimentos.

Ah, mas é difícil. É mesmo, escolha seu díficil.

Passo a passo para um bom Planejamento Financeiro

1. Avaliando sua Situação Financeira

Para um bom planejamento financeiro pessoal é preciso avaliar sua situação financeira hoje.

Isso envolve analisar o dinheiro que entra e o dinheiro que sai.

Por isso, ao entender sua situação atual, você pode identificar áreas que precisam de melhoria e tomar medidas para corrigir problemas.

Logo, você não precisa viver atolado em planilhas, mas ao menos faça isso algumas vezes para ter clareza da sua realidade.

Muitos acham esse processo chato, outros doloroso.

Isso porque é nessa hora que temos a confirmação de um cenário que não queríamos enxergar.

Assim, não precisa de muito, de um lado coloque que recebe e do outro o que gasta.

De forma simples você vai saber como está sua realidade financeira.

Claro que você pode fazer isso de uma forma mais estruturada, vamos falar disso mais para frente.

2. Criando um orçamento detalhado

Um orçamento é uma ferramenta poderosa para o planejamento financeiro pessoal.

Dessa forma, ele ajuda a controlar suas despesas, evita o endividamento excessivo e permite que você economize para alcançar suas metas financeiras.

Por isso, crie um orçamento detalhado, categorizando suas despesas e identificando áreas onde você pode reduzir gastos desnecessários.

Um modelo bastante utilizado é o 50/30/20, no qual 50% da sua renda vai para gastos fixos, 30% para gastos variáveis e 20% para investimentos e dívidas.

Para saber mais detalhes de como organizar isso, tem um posto do Serasa AQUI.

Dica #01

Esses percentuais são uma base, você pode por exemplo morar em um lugar mais simples e reduzir seus gastos fixos e aumentar seu lazer.

Então, cada realidade pede uma adequação, não engesse seu orçamento.

Dica #02

Se você fez o orçamento e viu que não está numa situação favorável, não se preocupe. Tome decisões que vão te colocar no caminho certo.

Se sua renda ainda não for suficiente, busque novas formas de renda.

Lembre-se de uma coisa, sua situação atual não te define.

Busque hábitos, ações que vão te levar a um lugar mais favorável.

3. Definindo metas financeiras claras

Uma vez que você tenha uma compreensão clara de sua situação financeira atual, é hora de definir metas financeiras claras.

As metas podem variar de curto prazo, como economizar para uma viagem, a longo prazo, como se aposentar confortavelmente.

Certifique-se de que suas metas sejam específicas, mensuráveis, alcançáveis, relevantes e com prazo definido (S.M.A.R.T).

- Sempre coloque prazo certo com data fechada e seja específico nas definições;

- Quebre essas metas em passos mensais e até semanais, isso vai te ajudar a tornar as coisas mais paupáveis;

- Seja constante e consistente.

4. Economizando

O hábito de economizar é fundamental para quem está no vermelho e para quem quer alcançar a estabilidade financeira.

Por isso, faça economia nos maiores gastos, priorize o que tem mais impacto no orçamento.

Muitas vezes queremos cortar serviços de straming, almoços de final de semana e até aluguel de bicicletas.

Mas tudo isso tem um impacto positivo em nossas vidas e pouco impacto nos nossos orçamentos.

Dessa forma, comece por aquilo que tem um maior percentual de impacto na sua renda e se pergunte: “Como posso readequar isso?”.

Assim, você gera economias e valor e evitar continuar gastando muito e ainda por cima mais triste.

Se você quer algumas dicas de como poupar no supermercado, um de nossos maiores gastos, temos algumas dicas valiosas AQUI.

5. Investindo de forma inteligente

Investir de forma inteligente é uma parte crucial do planejamento financeiro pessoal.

Quando você investe seu dinheiro de maneira estratégica, pode maximizar seu potencial de crescimento e aumentar seu patrimônio ao longo do tempo.

Aqui estão algumas dicas para investir de forma inteligente:

1. Conheça seus objetivos

Antes de começar a investir, é importante ter clareza sobre seus objetivos financeiros.

Além do mais, determine se você está investindo para aposentadoria, educação dos filhos, compra de imóveis ou outros planos de longo prazo.

Isso ajudará a orientar suas decisões de investimento.

2. Avalie sua tolerância ao risco

Cada investidor tem uma tolerância ao risco diferente.

Então, algumas pessoas preferem investimentos mais seguros e estáveis, enquanto outras estão dispostas a assumir mais riscos em busca de retornos mais altos.

Por que compreender sua tolerância ao risco o ajudará a escolher os investimentos adequados para o seu perfil.

3. Diversifique sua carteira

A diversificação é uma estratégia fundamental para reduzir o risco em seus investimentos.

Por isso, ao diversificar sua carteira, você distribui seus investimentos em diferentes tipos de ativos, setores e regiões geográficas.

Isso ajuda a mitigar as perdas potenciais e aumenta suas chances de obter retornos consistentes ao longo do tempo.

4. Faça pesquisas e análises

Antes de investir em qualquer ativo, é essencial realizar pesquisas e análises adequadas.

Assim, acompanhe o desempenho histórico dos investimentos, estude os fundamentos das empresas ou setores nos quais deseja investir e fique atualizado com as últimas tendências do mercado.

Isso o ajudará a tomar decisões informadas e embasadas.

5. Considere o prazo de investimento

O prazo de investimento desempenha um papel importante na escolha dos tipos de investimento adequados.

Dessa forma, investimentos de curto prazo, como títulos do governo, podem ser mais apropriados para metas de curto prazo, enquanto investimentos de longo prazo, como ações, têm potencial de crescimento ao longo dos anos.

Ademais, adapte sua estratégia de investimento de acordo com o prazo desejado.

6. Monitore seus investimentos

Investir de forma inteligente não significa apenas fazer as escolhas certas, mas também monitorar regularmente seus investimentos.

Assim, acompanhe o desempenho de sua carteira, faça ajustes conforme necessário e esteja ciente de qualquer mudança significativa no mercado que possa afetar seus investimentos.

Lembre-se de que investir envolve riscos e não há garantia de retornos positivos. É recomendável buscar orientação de um profissional financeiro ou consultor especializado antes de fazer qualquer investimento significativo.